國立臺北大學商學院企業永續發展研究中心

本次調查邀請臺灣99家機構投資人參與,其中包括26家保險業者、59家投信投顧業者以及四家政府基金,並委由金管會、證交所及同業公會協助與機構投資人溝通,共回收59份有效問卷,其中37家公司提供永續投資總資產金額。

進一步分析各回覆機構投資人永續投資總額與機構管理資產(AUM)比例,總體永續投資比例約31.7%,其中以保險業者最多,投資金額逾12兆,政府基金近1兆,投信投顧業者則為近6000億。團隊解釋,投信投顧業者永續投資金額看來較少,也與投信投顧業者願意填答永續資產比例不到半數有關,未來將再與業者溝通,期望調查結果能更完整反應臺灣永續投資實務。

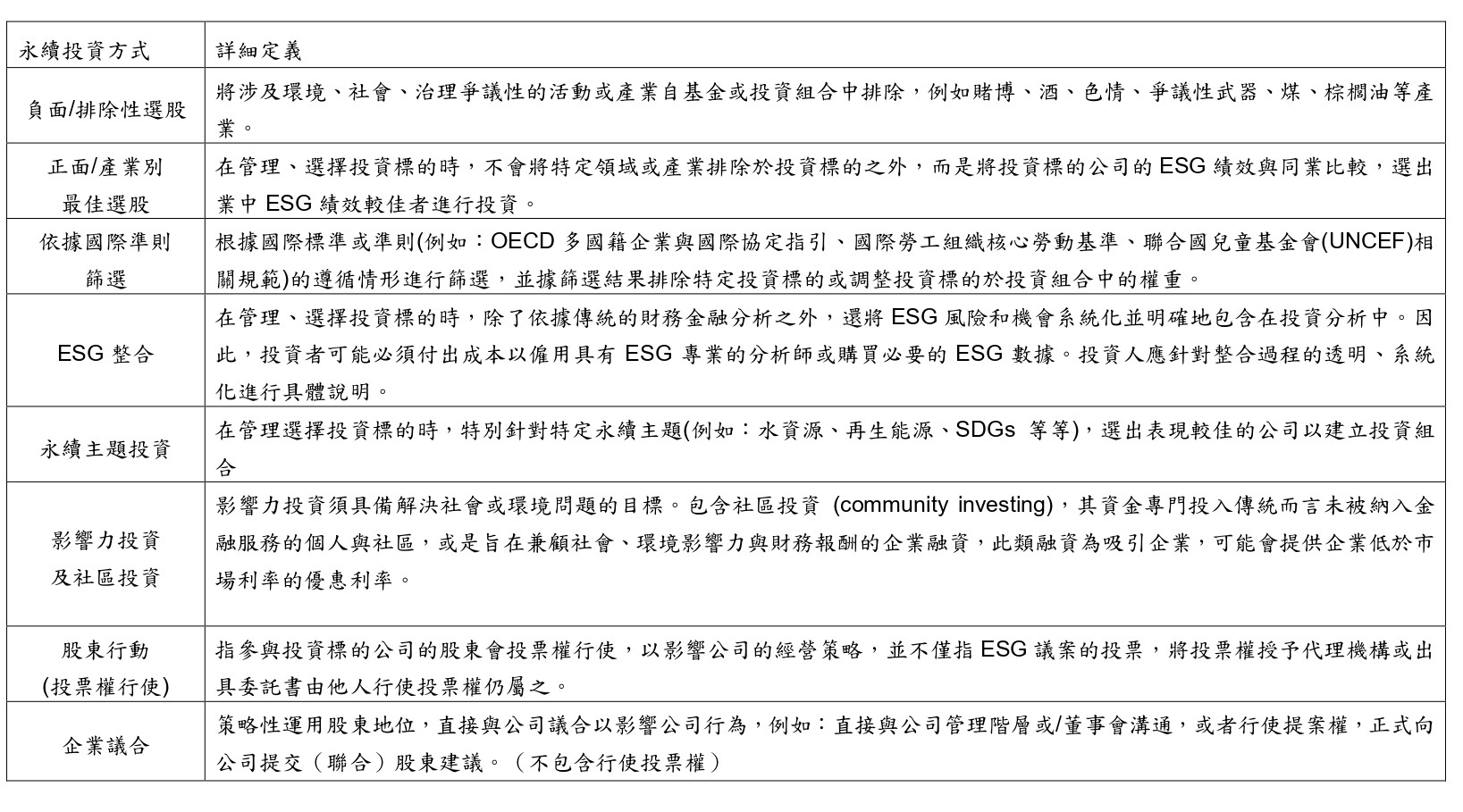

在永續投資方法上,研究團隊參考包括GSIA(全球永續投資聯盟)等各推動機構對永續投資的定義,將其中方式區分為負面/排除性選股、正面/產業別最佳選股、依據國際原則篩選、ESG整合、永續主題投資、影響力投資、股東行動(投票權行使)、以及企業議合等八種策略,統計近八成投資都採負面排除法,與國際間永續投資趨勢一致。

雖然與國際投資策略一致,然而研究團隊認為,負面排除選股屬於較消極的永續投資方式,建議機構投資人在發展自身永續投資方針時,可更多採用ESG整合法、永續主題投資法等較積極、且能與財務表現連結的投資方式,不但有助創造財務績效、ESG績效雙贏的投資成果,也符合北美地區的永續投資趨勢。

另外,在各資產投資類型方面,調查發現,臺灣永續投資標的以國外債券比重最高,金額超過八兆,其次則為台股。只是以永續投資佔AUM比例分析,臺灣永續投資在台股的AUM不到5%。對此,團隊建議政府可以多推動投資機構關注台股相關永續投資標的,進一步讓永續投資對我國企業產生更大的正面影響力。

計畫團隊主持人、金融系教授黃啟瑞表示,這項研究配合金管會綠色金融行動方案2.0、公司治理3.0政策,以國際機構認同的方法進行,研究結果可作為國內、國際永續投資利害關係人評價臺灣機構投資人的參考。他預告,未來團隊每年還將追蹤調查並定期發布,期待推動臺灣永續投資穩健正面發展,與相關機構共同營造更友善的臺灣永續投資環境。

國立臺北大學商學院企業永續發展研究中心

本研究以全球永續投資聯盟(Global Sustainable Investment Alliance, GSIA)的方法進行問卷設計,共邀請99家機構投資人參與調查,包含21家壽險、15家產險、39家投信、20家經營全權委託的投顧業者及4家政府基金,最終回收58份有效問卷,問卷回收比率達59%。

本年度調查結果顯示,2020年台灣永續投資資產總額約為新台幣17.6兆元,其中仍以保險業者最多,逾15兆,政府基金為1.2兆,投信投顧業者則投資1.3兆資產於永續投資。台灣機構投資人所使用的永續投資方法,仍以負面/排除性選股有12兆為最大宗,其次為ESG整合約9兆,永續主題投資則逾3兆。整體依然以較為容易執行的負面/排除性選股為主要投資方法。然而,在影響力投資方面,接近3倍的成長,顯示投資人更注重透過資金對社會或環境產生正向影響。投資標的方面,國外債券的占比最高達56%,其中以壽險業者為主要投資人;其次為台股19%,主要投資人為四大基金及壽險業者,可能因台股走強,大幅成長47%;至於投信投顧業者則以投資國外股票、台股為主。

總體而言,本次調查中機構投資人揭露永續投資總額比例約為7成,仍有3成尚未揭露,顯示台灣永續投資相關的資訊揭露仍有成長空間。機構投資人遵循台灣證交所盡職治理守則的情形極佳,已達到90%,且遵守永續投資相關國際倡議的機構投資人相較去年有大幅提升,目前遵循PRI的占比為52%。而企業議合仍為少數,僅占整體永續投資4%,仍有提升的空間,但議合次數達到了19,182次,較去年增長超過10倍,顯示機構投資人越來越重視與企業溝通和議合。

而本次的調查也新增了關於投資人偏好的題目,從調查結果可以看出,整體投資人有80%對於ESG商品的關注程度是提高的,機構投資人與一般投資人分別為87%及70%,顯示機構投資人相較一般投資人對於ESG商品的關注稍高,但整體對於ESG商品都是更加有興趣。若再仔細區分一般投資人的類別,可以看出各年齡層僅有60歲以上對ESG商品不在意的比例超過40%,其餘年齡層對於ESG商品的興趣相對較高;而從性別來看,男性有82%對ESG商品有興趣,女性則為85%,金融業應關注此趨勢,推出相關金融商品。

國立臺北大學商學院企業永續發展研究中心

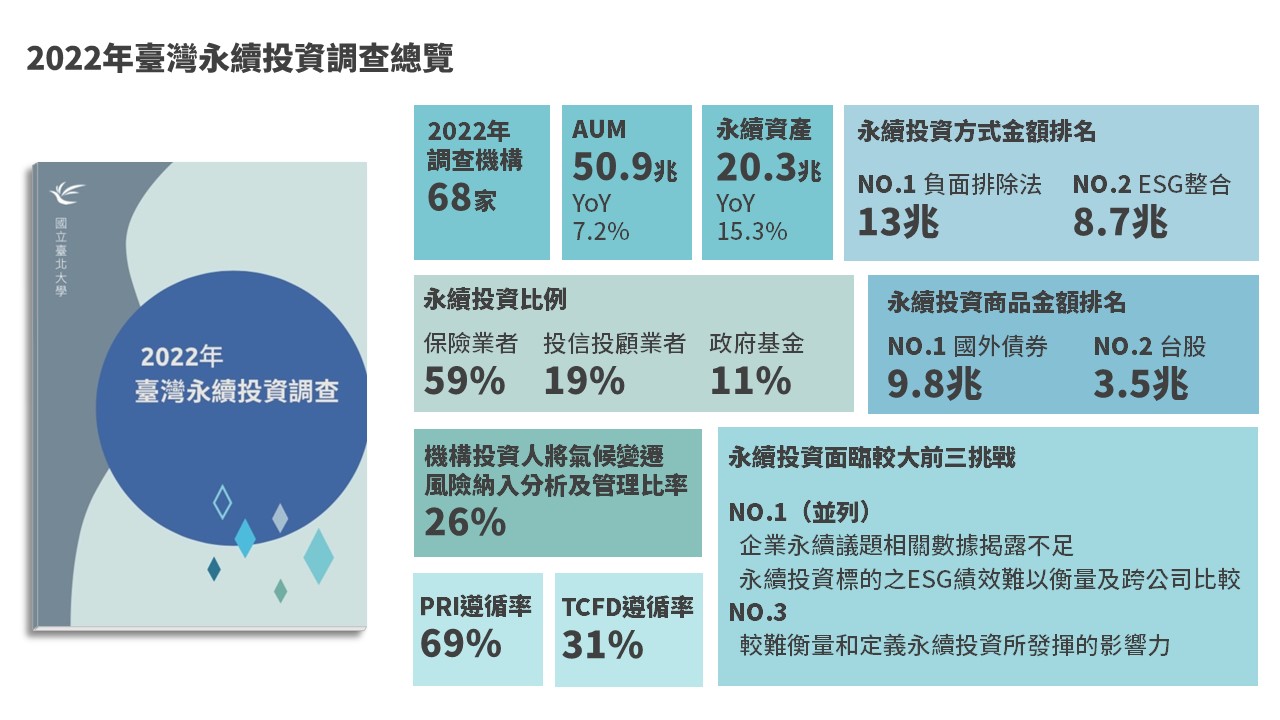

國立臺北大學商學院企業永續發展研究中心甫完成第三年度臺灣永續投資調查,正式發布最新《2022臺灣永續投資調查》。調查發現,目前全臺永續投資資產總額約新臺幣20.3兆元,較去年調查統計的17.6兆元,成長15%。其中臺灣機構投資人所使用的永續投資方法中,以「負面排除法」居首,其次為「ESG整合法」,「永續主題投資法」則維持第三;「影響力投資」成長近兩倍居首,「永續主題投資法」次之。國外債券為主要的永續投資商品,占永續資產55%,金額約新臺幣9.7兆元;臺股次之,占永續資產20%,金額約新臺幣3.5兆元,整體趨勢與2021年度調查結果相同。

本調查由國泰金控贊助委託國立臺北大學企業永續發展研究團隊,根據全球永續投資聯盟(Global Sustainable Investment Alliance, GSIA)的研究方法學進行問卷設計,在金管會、臺灣證券交易所及人壽保險、產物保險、投信投顧等三大同業公會、政府四大基金協助下,針對臺灣近百家主要機構投資人進行調查,共回收68份有效問卷,整體回覆率約66%。

臺灣永續投資金額持續成長

調查資產總額(AUM)總計約新臺幣51.3 兆元,年成長8.2%;永續投資資產總計新臺幣20.3兆元,年成長15% ;永續投資比例提升為39.6% (高過去年的37%) 。與此同時,進行永續投資的機構投資人比率為73%,整體情形與去年略同。臺灣保險業者(壽險與產險)永續資產達約新臺幣17.2兆元,投信投顧達新臺幣1.5兆元,政府基金達新臺幣1.5兆元,皆有所成長。保險業與政府基金之永續投資比例皆上升。

負面排除法與ESG整合為主流,影響力投資與主題式投資大幅成長

「負面排除法」為臺灣機構投資人永續投資採用最多的方式,金額約新臺幣13 兆元。「ESG整合法」次之,約新臺幣8.7 兆元,此趨勢與去年相同。其中,97%(28家)使用「負面排除法」,爭議性武器為最多機構投資人排除投資的產業,亦有部分機構投資人將煤礦與其上下游相關產業新增列入負面排除名單。此外,「影響力投資」因去年基期投資額低,投資增幅(117%)大,然使用此方式的機構投資人仍然不多;「主題式投資」增幅(62%)居次,以再生能源、能源效率股票投資為主,債券投資則以綠色債券為主,顯示臺灣永續投資市場對低碳主題式投資的關注與投入均顯著提升。

進行議合之機構投資人家數提升

53%(36家)機構投資人透過面對面或電話拜訪,並進行ESG績效長期追蹤進行ESG議合,進行企業議合家數成長44%。亦有16%(11家)機構投資人 「透過寄公開信函,表明ESG期待」與「透過提出ESG議題相關之股東會提案」進行議合,顯示進行議合之機構投資人數量提升。建議尚未進行企業議合之機構投資人持續精進相關作為,並建議機構投資人揭露具體議合成效與所發揮之實質永續影響力,提升企業議合成效透明度。

機構投資人將氣候風險納入投資決策

近三成機構投資人具備氣候風險應對措施,在投資決策流程中納入氣候變遷風險分析及管理。約有兩成機構投資人訂定投資組合低碳轉型的量化目標,並使用各種方法及工具進行情境分析評估氣候變遷風險之影響。此外,32%(22家)機構投資人遵循TCFD倡議,18%(12家)機構投資人遵循PCAF碳會計金融機構夥伴關係,建議尚未有相關氣候變遷風險因應措施的機構投資人可參考相關做法,持續推進臺灣永續金融發展。

永續投資挑戰:企業永續數據揭露不足、難以衡量永續投資影響力

針對機構投資人永續投資挑戰的調查,72%(49家)機構投資人填答「企業永續議題相關數據揭露不足」與「永續投資標的之ESG績效難以衡量及跨公司比較」,56%(38家)機構投資人填答「較難衡量和定義永續投資所發揮的影響力」,32%(22家)機構投資人填答「投入成本高」。永續數據缺乏透明度與可比性,與永續投資所發揮的影響力難以衡量,為當前所面臨的永續投資挑戰與困難。本調查結果提供國內產、官、學各界參考,俾利永續投資質量持續提升。

全球永續投資調查報告(Global Sustainable Investment Review 2020, GSIR 2020)顯示全球永續投資持續成長,金額已達 35.3 兆美元,較前次調查成長 15%,全球永續投資金額佔整體投資的比例達 35.9 %。綜合本次2022臺灣永續投資調查顯示,臺灣整體永續投資仍持續成長,與國際永續投資潮流漸趨一致。期許本調查計畫 讓臺灣永續投資的成果在國際發聲,持續推廣並將永續投資理念深植臺灣土地。

國立臺北大學商學院企業永續發展研究中心

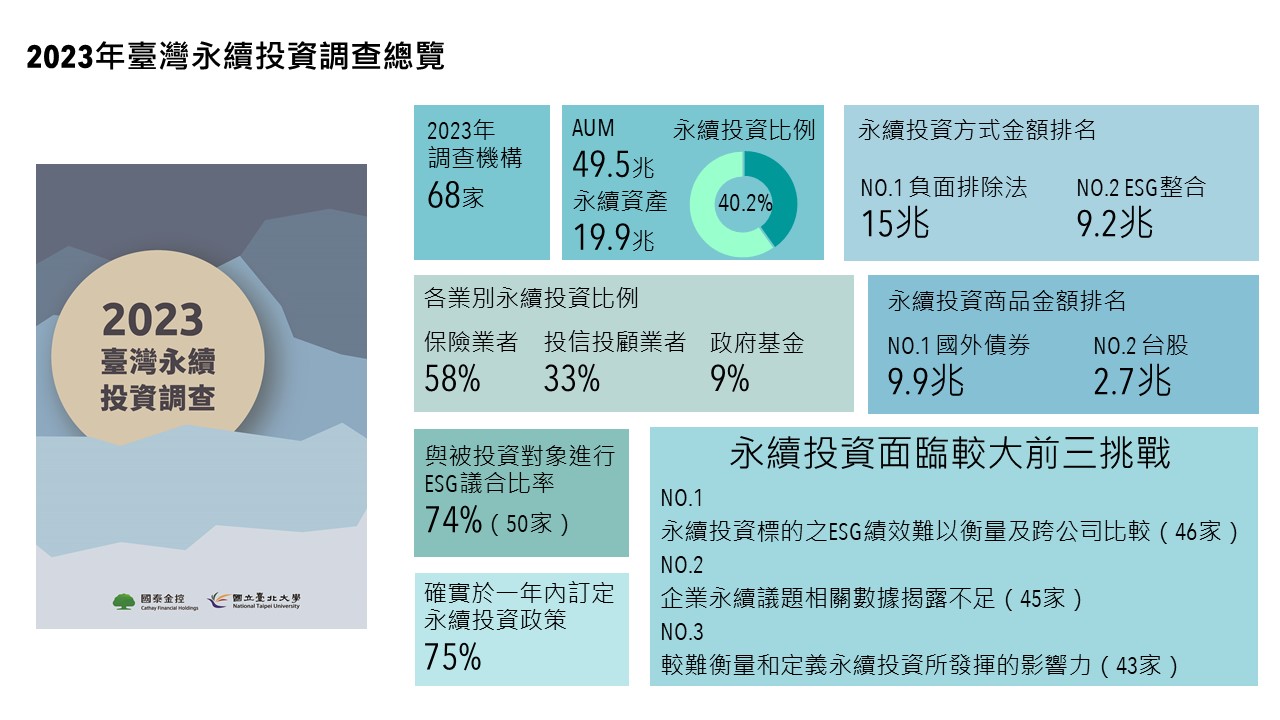

國立臺北大學全球變遷與永續科學研究中心甫完成第四年度臺灣永續投資調查,正式發布最新《2023臺灣永續投資調查》。調查發現,受總體經濟環境影響,全臺永續投資資產總額約新臺幣19.9兆元,較去年調查統計的20.3兆元減少2%。其中臺灣機構投資人所使用的永續投資方法中,依然以「負面排除法」居首,ESG 整合與股東行動與企業議合緊接其後。若依資產類別區分,國外債券為主要的永續投資商品,占永續資產61%,金額約新臺幣9.9兆元;臺股次之,占永續資產17%,金額約新臺幣2.7兆元。

本調查由國泰金控贊助委託國立臺北大學全球變遷與永續科學研究團隊,根據全球永續投資聯盟(Global Sustainable Investment Alliance, GSIA)的研究方法進行問卷設計,在金管會、臺灣證券交易所及人壽保險、產物保險、投信投顧等三大同業公會、政府四大基金協助下,針對臺灣逾百家主要機構投資人進行調查,共回收68份問卷,整體回覆率約65%。

進行永續投資之機構投資人比例持續上升,整體永續投資比例亦同步增加

根據 2023年臺灣永續投資調查結果,已進行永續投資之機構投資人占整體回覆機構比例高達80%,臺灣整體永續投資金額比例亦首次突破40%。其中投信投顧業別,本次調查永續投資比例較前次調查提升14%,達到33%,顯示投信投顧業別對永續議題關注程度大幅提高。然而,受到總體經濟環境影響,本次調查資產總額 (AUM) 總計49.5兆,相較去年度調查的51.3兆減少 4%;永續資產總計19.9兆,相較於去年20.3兆減少2%, 整體趨勢與日本 JSIF 調查結果一致。

機構投資人遵循氣候變遷倡議比例提升,並將氣候變遷管理納入投資決策流程

本次調查亦發現,機構投資人對氣候變遷相關倡議遵循比例,較前一年度有顯著增加的趨勢,當中以氣候相關財務揭露 (TCFD) 為最多機構投資人自行遵循或採用的倡議,占填答的機構投資人比例達 60% (38 家 );其次依序為碳揭露計畫 (CDP) - 41% (26 家 )、碳會計金融夥伴關係 (PCAF)- 35% (22 家 )、科學基礎減量目標倡議 (SBTi)- 33% (21 家 )。此外,今年於投資決策流程納入氣候變遷風險的機構投資人家數,亦較去年調查結果增加 77% (13 家 ),更有 82% (55 家 ) 機構投資人透過衡量投資組合碳排放量、與被投資公司進行氣候變遷議合及投票、對化石燃料上下游之相關投資進行撤資、投資氣候變遷相關主題、投資綠色債券等上述措施應對氣候變遷風險,顯示機構投資人對於環境永續議題越來越重視。

臺灣永續投資方式仍以負面排除法與 ESG 整合為主流,股東行動與企業議合緊接其後; 影響力投資增幅最為顯著

近三年調查結果顯示,臺灣機構投資人使用之永續投資方式,皆以負面排除法為最大宗, ESG 整合次之。雖然近年臺灣永續投資逐漸跟上國際趨勢,但根據 2022 GSIR 報告,主要國家如美國、日本及澳洲與紐西蘭,目前主要的永續投資方式已轉為股東行動與企業議合,加拿大主要永續投資方式則為 ESG 整合,顯示國際間永 續投資趨勢早已由較消極的負面排除法轉為較積極的股東行動與企業議合、ESG 整合。因此建議國內機構投資人進行永續投資時,除了負面排除法外,亦可以考慮採用股東行動與企業議合、ESG 整合等影響力投資等較為積極的方式進行投資。

此外,比較近兩年度永續投資方式金額變化,影響力投資金額因過去基期低的緣故,本次調查投資金額較前一年度增加 2360%。值得關注的是,首次有機構投資人公開揭露影響力評估過程及監督結果,並採用國際公認的方法學評估影響力成效與管理方式。

國外債券永續投資金額較前一年度成長 10%,占我國永續投資比例超過 6 成

調查結果顯示,國外債券永續資產金額較去年成長10%,為我國機構投資人主要持有之永續投資資產,占整體永續投資資產比例61%;臺股次之。惟礙於國際股市劇烈波動,股票型資產永續投資規模皆有較大幅度的減少,其中以臺股資產受到的衝擊最為嚴重,永續投資金額較前一年度減少37%,占整體比重亦下降8%。

全球永續投資聯盟(Global Sustainable Investment Alliance, GSIA)發布之2022年全球永續投資調查報告(Global Sustainable Investment Review 2022, GSIR 2022)結果顯示,美國、加拿大等地區為防止「漂綠」,改以較嚴格標準認列永續投資資產,因此永續投資比例下降。然而,排除美國後整體永續投資總額仍較2020年成長20%。值得注意的是,這份報告亦提及去年臺灣永續投資調查成果,顯示臺灣在永續投資領域的努力成果,已被世界重視。

圖一、2023年臺灣永續投資調查總覽

國立臺北大學商學院企業永續發展研究中心

《臺灣永續投資調查 2020-2023四年趨勢分析》報告全文

《臺灣永續投資調查》(以下簡稱永續投資調查)自2020年起迄今歷經四屆,為使投資人更瞭解我國永續投資發展現況與趨勢,《臺灣永續投資調查2020-2023四年趨勢分析》由國泰金控贊助委託國立臺北大學全球變遷與永續科學研究團隊,統整過去四年調查結果,並對照聯合國經濟和社會事務部(United Nations Department of Economic and Social Affairs, 以下簡稱UN DESA)、全球永續投資聯盟(Global Sustainable Investment Alliance, 以下簡稱GSIA)及其相關機構,如:歐洲永續投資論壇(European Sustainable Investment Forum, 以下簡稱Eurosif)、日本永續投資論壇(Japan Sustainable Investment Forum, 以下簡稱JSIF)、美國永續投資論壇(US Sustainable Investment Forum, 以下簡稱US SIF)、澳洲責任投資協會(Responsible Investment Association Australasia, 以下簡稱 riaa)等永續投資調查之報告內容,分析永續投資面臨之挑戰與發展,以提供機構投資人與主管機關參考。

國立臺北大學商學院企業永續發展研究中心

今年聯合國氣候峰會(COP29)剛落幕,這場世所矚目的會議中,氣候金融成為本次核心議題之一,此次會議也被外界稱為「金融COP(Finance COP)」。在永續金融受到世界關注同時,臺北大學發布最新臺灣永續投資調查,計畫主持人臺北大學商學院院長黃啟瑞指出,調查顯示,2023年國內永續投資比例不僅維持增長趨勢,永續投資金額並創下五屆永續投資調查的新高紀錄。

一、永續投資比例持續成長,壽險業居冠,政府基金及投顧業成長幅度大

臺灣永續投資調查涵蓋壽險、產險、投信、投顧和政府基金5個業別,本屆調查資產總額(AUM)達新台幣53.9兆元,相較去年調查總額49.4兆元成長9%;其中永續投資總資產達23.1兆元,比例達到42.9%,較去年的19.9兆元相比,成長16.2%。若從各業別的永續投資比率來看,以壽險業的59%居冠;從增幅來看,則以政府基金及投顧業較高,較去年調查提升8.6%及28.7%,其投資比例分別達17.4%及38.0%,顯示政府基金與投顧業者對永續議題關注程度大幅提升。

二、國內機構投資人永續投資政策已漸趨完善,朝設置專責團隊發展

今年調查發現,84.7%國內機構投資人已訂定永續投資政策,其中83.6%的業者完成公開揭露,另有78%填答的機構投資人,已將ESG評鑑數據納入投資評估流程,均較去年有所成長。與此同時,更有逾30%壽險及投信業者,設有ESG專責評估團隊,足以顯示此二個業別的機構投資人,對永續投資評估的重視程度,惟整體而言仍有提升空間。

三、負面排除法仍是國內最廣為使用的永續投資方式,較積極的股東行動與企業議合方式逐漸與國際接軌

調查結果顯示,在各種永續投資方式中,仍以負面排除法被最多臺灣機構投資人使用,占永續投資總資產 66.1%,ESG整合(49.7%)次之,股東行動(22.5%)再次之。其中ESG整合較去年增加3.5%,反之,負面排除法則減少9.7%,此與2022年的全球永續投資調查報告報告中,國際間採用負面排除法的比例達12.7%,自2018年起持續下降趨勢相當,取而代之為較積極的股東行動與企業議合(28.6%)及ESG整合(18.4%),由此可見,國內選用永續投資方式趨勢逐漸與國際接軌。

比對近二年調查結果,企業議合金額年增率高達59.4%,顯見機構投資人除過去最常使用的負面排除法及ESG整合外,正逐步調整永續投資策略的資金配比。其中,企業議合在2023年的日本永續投資論壇報告中的年增率達22.5%。相較之下,國內企業議合金額在各永續投資方式中資金配比仍低,預期未來成長趨勢將值得關注。

四、逾四成機構投資人參考知名ESG評鑑資料庫資訊與被投資對象進行議合;最多議合主題為溫室氣體減量(75%)

數據統計說明,逾4成(41.1%)臺灣機構投資人,參考國內外知名ESG評鑑資料庫資訊,對被投資企業ESG待改善與提升項目進行議合;整體而言,最多投資人參考採用的評鑑資料庫為MSCI ESG評級與臺灣公司治理評鑑,Sustainalytics ESG風險評分次之,臺灣永續評鑑再次之。與此同時,目前國內機構投資人在進行議合時,最關心的議題為「溫室氣體減量揭露」,整體回覆占比達75%,顯示國內投資人正逐漸嘗試透過較積極的議合方式敦促企業改善ESG行動。

本調查由國泰金控贊助委託臺北大學全球變遷與永續科學研究團隊,根據全球永續投資聯盟的研究方法進行問卷設計,在金管會、臺灣證券交易所及人壽保險、產物保險、投信投顧等三大同業公會、政府基金協助下,共邀請104家機構投資人參與,總計73家業者回覆。

備註: